〒536-0023 大阪府大阪市城東区東中浜8丁目6-24

JR放出駅・大阪メトロ中央線深江橋駅から徒歩15分 駐車場あり(1台)

受付時間

定休日:土曜・日曜・祝日

弊所へのセールスの電話は固くお断りします

小規模宅地の特例って何?

小規模宅地等の特例で相続税が最大8割引に?

小規模宅地等の特例とは、被相続人(亡くなった方)が居住していた土地等を、一定の親族が相続または遺贈により取得し、一定の要件を満たした場合に、その土地の評価額が最大80%減額されるという、相続税における特例措置です。

この特例の適用により、課税対象となる土地の評価額が大幅に下がり、結果として相続税の負担が数千万円単位で軽減されることもあります。

以下、特例の適用要件を具体的に解説します。

【要件1】被相続人が居住していた宅地であること

この特例は、「被相続人の居住の用に供されていた宅地等」に限って適用されます。

たとえば、次のようなケースでは適用対象外です:

・被相続人が生前に別荘として利用していた土地

・被相続人が所有し、第三者や親族に賃貸していた土地

したがって、実際に被相続人が居住の本拠として生活していた土地であることが必要です。形式的に住民票が置かれているだけでは不十分で、実態が重視されます。

【要件2】土地の面積:330㎡(100坪)以下

特例の対象となる土地の面積には上限があります。居住用宅地等については330㎡までが減額対象であり、これを超える部分については通常通りの評価となります。

例:自宅の敷地が400㎡であった場合

→ 特例により330㎡部分は80%減額、残りの70㎡は通常評価

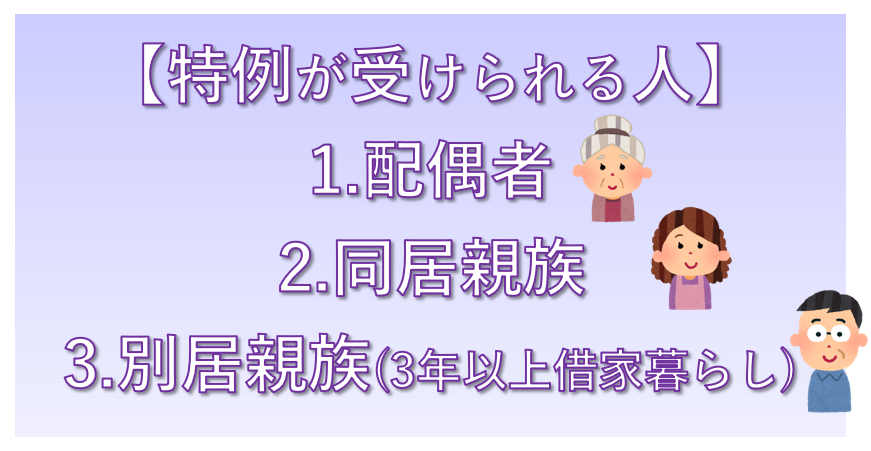

【要件3】適用対象となる相続人

この特例が適用されるかどうかは、誰が相続するかによって大きく左右されます。

主に次の3パターンがあります。

① 配偶者が相続する場合

配偶者が居住用宅地を相続した場合は、無条件で特例の適用が可能です。以下のようなケースでも問題なく適用されます:

・生前に同居していなかった

・相続後すぐに売却した

なお、配偶者には相続税の配偶者控除(1億6,000万円または法定相続分まで非課税)もあるため、小規模宅地等の特例と併用することで大幅な節税が可能です。

② 被相続人と同居していた親族

被相続人と同居していた親族(主に子や孫など)がその宅地を相続し、相続開始以後も引き続きその宅地に居住していることが条件です。

補足:居住継続要件(10ヶ月ルール)

相続税の申告期限(原則、相続開始から10ヶ月)までその土地に居住し続ける必要があります。

相続開始直前の一時的な同居でも、10ヶ月居住を継続すれば適用可能です。

注意点:

住民票だけ同じ住所でも、実態として同居していない場合は適用不可

逆に、住民票が別でも実態として同居していれば、要件を満たす可能性があります(ただし、税務署への説明責任が生じます)

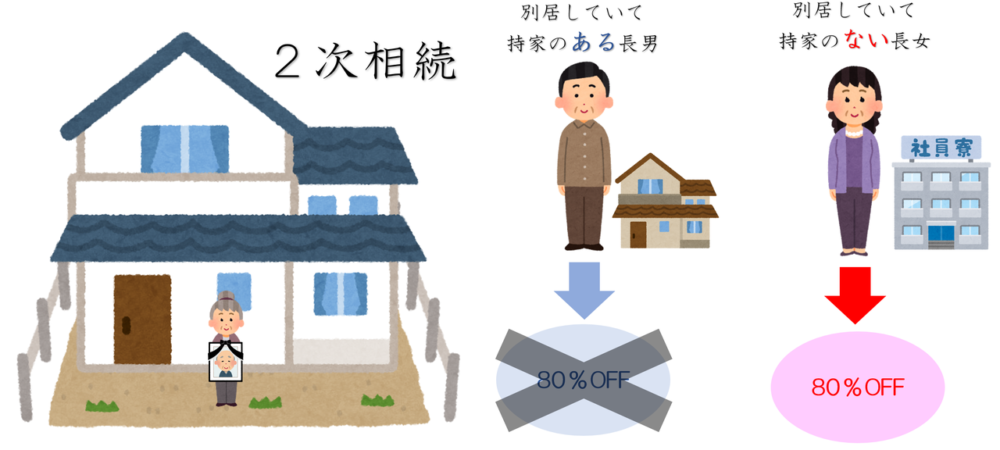

③ 「家なき子」特例(別居している親族)

被相続人と別居していた親族でも、次のような条件をすべて満たす場合に限り、特例の適用が可能です。俗に「家なき子特例」と呼ばれています。

主な要件:

相続開始前3年以上、本人およびその配偶者が持ち家に居住していないこと(=借家等に住んでいたこと)

被相続人に以下のいずれもいないこと

- 配偶者

- 同居していた相続人

相続した宅地を相続税の申告期限まで保有し続けていること(居住は要件ではない)

よくある誤解:

相続時にマンションを購入済みなどの場合は適用不可

持ち家のある兄弟姉妹との共有相続は全体が適用不可となる場合があります(持分按分に注意)

【要件4】申告要件

小規模宅地等の特例を適用するには、相続税の申告書の提出が必須です。

たとえ、小規模宅地等の特例を適用した結果、相続税が「0円」になった場合でも、この特例の適用を受けるためには、必ず申告書を提出する必要があります。

よくある誤りの例

「特例を使って相続税が0円になったので、申告もしなくていいと思った」

これは重大な誤解であり、相続税の申告を行わなかった場合には、小規模宅地等の特例の適用は受けられず、通常の評価額で相続税が課税されます。

その結果、税務署から過少申告加算税や延滞税などの追徴課税が課される可能性があるため、申告漏れには十分注意が必要です。

小規模宅地等の特例に必要な添付書類

申告書には、特例の適用要件を満たしていることを証明する書類の添付が必要です。以下に、共通書類およびケース別の追加書類を整理してご紹介します。

◆共通書類(すべてのケースで必要)

・被相続人(亡くなった方)の出生から死亡までの連続した戸籍謄本一式

・相続人全員の現在の戸籍謄本(法定相続人の確認のため)

・遺産分割協議書の写し または 遺言書の写し(公正証書遺言の場合は写しで可)

・相続人全員の印鑑証明書(発行日からの有効期限は法的には設けられていませんが、通常3ヶ月以内のものが望ましい)

特例を適用する相続人の住民票の写し(※マイナンバーを記載する場合は省略可)

◆家なき子特例を利用する場合(別居親族)

以下の書類を添付することで、「家なき子特例」の適用要件(借家暮らし・持ち家なし)を証明します。

・現在住んでいる物件が借家であることを証明する書類(例:賃貸借契約書の写し)

現在住んでいる物件の登記簿謄本(所有者が本人や配偶者でないことの確認用)

・相続開始前3年間、持ち家に居住していなかったことを証明するもの(例:戸籍の附票または住民票の除票)

※マイナンバーを申告書に記載している場合は省略可。ただし、提出がない場合は別途求められる可能性があります。

◆被相続人が老人ホーム等に入所していた場合

被相続人が最期の居住地として施設に入居していた場合でも、一定の要件を満たせば、自宅としての宅地評価が可能です。そのため、以下の書類の添付が求められます。

・被相続人の戸籍の附票(相続開始日以後に取得したもの)

→施設入居前の住所が自宅であることを確認

・要介護認定証の写し(要支援・要介護1~5のいずれかの認定)

・施設の入居契約書の写し(入所日や施設名の記載があるもの)

※この特例の適用には、施設入所後も自宅を維持しており、かつ他人に賃貸していない等の要件もあります(通達23の2-4)。

◆マンションの場合にも小規模宅地等の特例は使える?

「うちはマンションだけど、小規模宅地等の特例は使えるの?」

→ はい、マンションでも特例の適用は可能です。

ただし、小規模宅地等の特例は建物ではなく“土地部分”に対する評価減である点に注意が必要です。

マンションの土地は「共有持分」

分譲マンションの場合、建物は専有部分として個人所有ですが、建物の敷地(=土地)は区分所有者全員で共有する形式になります。つまり、自分が持っている土地の面積は「敷地全体 × 持分割合」で算出されます。

そのため、以下の点に注意が必要です。

戸建て住宅に比べて、土地面積の持分が小さい

結果として、小規模宅地等の特例による評価減の額も相対的に小さくなる

マンションの構造で特例効果が変わる

低層マンション(3〜5階建程度)

⇒ 建物が低いため、1戸あたりの土地持分が多く、特例の効果も大きくなります。

タワーマンション(20階建以上)

⇒ 敷地面積に対して戸数が多いため、1戸あたりの土地持分が非常に少なく、特例の恩恵は限定的です。

重要ポイント:

建物の評価(固定資産税評価額)は特例の対象外です。

特例が適用されるのは**敷地のうち自宅用部分の評価額の80%減額(330㎡まで)**のみです。

◆二世帯住宅で暮らしている場合の取扱い

「うちは二世帯住宅で、1階に父母、2階に私たち夫婦が住んでいて、中で行き来はできません。この場合、同居親族として特例は使えるのでしょうか?」

→ 一定の条件を満たす場合、小規模宅地等の特例が適用されます。

二世帯住宅でも「同居親族」と認められるケース

平成26年の税制改正(※相続税法基本通達23の2-4の改正)により、以下のような二世帯住宅も「同居」とみなされるようになりました。

【適用される条件】

・同一の建物内であること(構造上区分されていてもOK)

・相続人がその建物のうち自己の居住に供していた部分を、相続開始時に引き続き居住していたこと

・被相続人が亡くなるまで、その建物の他の部分に居住していたこと

→ 上記条件を満たせば、「内部で行き来できる構造(内階段など)がなくても」同居親族とみなされ、小規模宅地等の特例が適用されます。

適用されないケース

・一方、次のようなケースでは同居とは認められず、特例が使えないことがあります。

・完全分離型で、建物登記上も別戸建扱い(区分建物登記)となっている場合

・亡くなる直前に別居していた場合(例:介護や入院で別住所に住民票を移したなど)

・相続開始直前に急きょ同居を始めたが、10ヶ月以内に転居した場合(要件不適合)

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

9:00~17:00

※土曜・日曜・祝日は除く

フォームは24時間受付中です。お気軽にご連絡ください。

新着情報・お知らせ

サイドメニュー

行政書士 吹谷勝己事務所

住所

〒536-0023 大阪府大阪市城東区東中浜8丁目6-24

アクセス

放出駅・深江橋駅から徒歩15分 駐車場あり(1台)

受付時間

9:00~17:00

定休日

土曜・日曜・祝日